【決定】2026年の我が家のNISA戦略

年の瀬になり来年のNISA枠が出て来る時期となりました。

今回の記事では2026年のNISA戦略を考えてみました。

私の場合

- 積み立て枠 ⇒ オルカン運用

- 成長投資枠 ⇒ 高配当or旧NISAからの置き換え

で運用を考えています。

それではお願いします。

オルカンとS&P500どちらがいい?

まずは何を買うのか?ということですが

インデックスなら現状2択

- eMAXIS Slim 全世界株式(オール・カントリー)通称:オルカン

- eMAXIS Slim 米国株式(S&P500)

楽天証券の楽天プラスシリーズ、SBI証券のSBIVシリーズは同様の商品ですので代替え可です。

ただポイント等のメリットがない場合は手数料が最安のeMAXISを推奨します。

正直どっちでもいいと思いますが

究極の「ほったらかし」と「安心感」を重視するなら ⇒ オルカンになります。

オルカンについて色々と不安を煽る発信もありますがいますがこれ以上安定している商品が現状ありません。

実質S&P500の方が近年ではリターンが高くオルカンの銘柄も約6割が米国株をしめていて分散の意味合いが少ないですが15年以上の超長期での投資ができるのであれば現在の最適解です。

世界経済全体の成長を享受できるため、もし将来的に米国以外の国(インドやその他の国)が大きく成長しても、自動でその比率が高まり、取りこぼすリスクが低いです。

考えなくても良いという点が私たち会社員には非常に適しています。

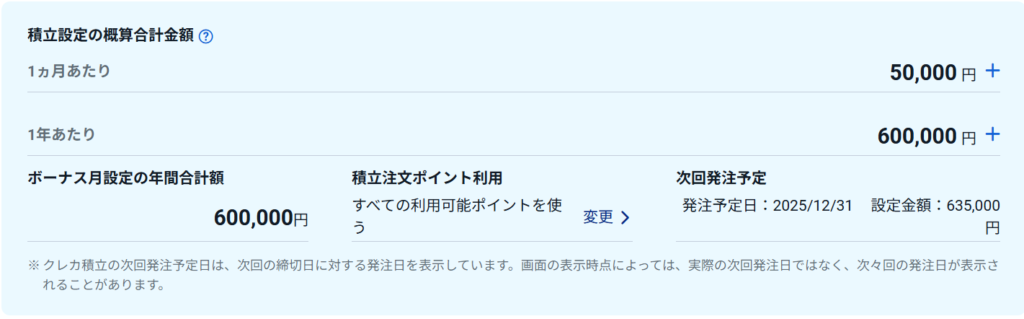

我が家の積み立て投資枠

積み立て投資枠は

- クレジットカード積み立て月5万円

- 年初一括投資60万円

を予定してます。

なぜすべてクレジットカード積み立てにしないのか?

という点ですが余剰資金を年初一括投資したいということと毎月の余力がそこまでないため毎月の収支を考えたくないためです。

銘柄はオルカンをすべて購入したかったのですが設定の都合でオルカンとS&P500を分けて購入しています。

妻もSBI証券でクレジットカード積み立てでオルカンを月5万円購入。年間60万円を投資予定。

子供の児童手当も振り込まれたタイミングで子供の特定口座でオルカンを購入しています。

積み立て投資枠は資産のベースとなる投資信託を中心に老後資金と教育資金を捻出するため120万×5年の600万円までは購入予定です。

我が家の成長投資枠

次に成長投資枠です。

すべてオルカンにしたいところですが

以下旧NISA口座が期限切れのため特定口座に変更となります。

現在配当金のみで年間30万円前後受け取れるのでこれもかなり大きくなっています。

日本株もコロナの暴落時にちょこちょこ買っていたので含み益が多く売却しにくい状況。

すぐにNISA枠全額は埋めることができないためまずインデックスの米国ETFは成長投資枠に順次置き換えをしていく予定です。

ただ高配当系のETFは素直にインデックス運用しているよりリターンが劣っています。

配当をもらうためなので仕方ないといえば仕方ないのですが若干感情的には不満です。

ただNISA口座満額を埋めることが現時点ではできないため、含み益が少ないものから順次特定口座からの乗せ換えを検討しています。

まとめ

2026年の我が家の新NISA戦略は以下になります。

- 積み立て枠 ⇒ オルカン運用

- 成長投資枠 ⇒ 高配当or旧NISAからの置き換え

今は資産を増やすフェーズと考え資産額の最大化と安定した受け取り

という部分をメインに据えたいと思います。

お陰様でここ数年は爆速で資産が増え5年で約2倍に成長しています。

引き続き来年も頑張っていきたいです。

資産形成にはネット銀行、ネット証券が必須です。

まだ持たれていない方は早めに口座解説をして投資を始めてみましょう。